FINANSIJE

Zašto ulagači kupuju slovenski dug iako na tome gube novac?

S ve jSve je više eurvpskih država na listi povlaštenih kojima investitori kad kupuju njihove obveznice u stvari plaćaju da bi im posudili novac. Ovih dana se u ekskluzivnom društvu s Njemačkom, Francuskom i Nizozemskom našla i Slovenija čije su obveznice prešle u negativno područje. e više eurvpskih država na listi povlaštenih kojima investitori kad kupuju njihove obveznice u stvari plaćaju da bi im posudili novac. Ovih dana se u ekskluzivnom društvu s Njemačkom, Francuskom i Nizozemskom našla i Slovenija čije su obveznice prešle u negativno područje. To u praksi znači da oni koji se odluče na kupovinu tih vrijednosnih papira pristaju na gubitak novca ako ih zadrže do dospijeća.

Prinosi na kratkoročne državne obveznice većine članica evrozone već duže su vremena u negativnom području, a u posljednje vrijeme sve je više zemalja čije obveznice s dužim rokovima dospijeća (10 i više godina) donose gubitak.

Nedavno je Bloomberg izvjestio da količina takvih obveznica iznosi rekordnih 13 bilijuna dolara što je problem za mnoge aktere na tržištima, posebice tipične ulagače u vrijednost papire s fiksnim prinosom kao što su mirovinski fondovi.

Mnogi se pitaju kako su moguće negativne kamatne stope i zašto ulagači pristaju kupovati vrijednosne papire na kojima u startu gube dio uloženog novca.

Ishodište ovog fenomena leži u ekspanzivnoj monetarnoj politici centralnih banka nakon velike finansijske krize. Tako je Evropska centralna banka (ECB) već 2009. srezala kamatnu stopu na 0,25 posto, a sredinom 2012. na nula posto.

Kako se evropska privreda i dalje sporo oporavlja, a pojavila se i deflacija, ECB je 2014. pribjegao dotad neviđenim mjerama. Uveo je negativne kamatne stope na novac koje banke pohranjuju pri ECB-u.

Prinosi na državne obveznice nekih članica eurozone; Izvor: Boomberg

Prinosi na državne obveznice nekih članica eurozone; Izvor: Boomberg

Izvor: Bloomberg / Autor: tportal.hr

Ove mjere imale su za cilj natjerati komercijalne banke da višak likvidnosti preusmjere u kreditiranje poduzeća i građana. Dodatna mjera kojom je ECB stimulirao gospodarski rast je program otkupa državnih obveznica.

U takvim okolnostima su se i prinosi na državne obveznice zemalja s visokim kreditnim rejtingom poput Njemačke približili nuli, a ubrzo nakon toga prešli u negativno područje. Tom se društvu pridružila i Slovenija čije četrnaestgodišnje državne obveznice s dospijećem 2026. godine imaju negativni prinos od 0,36 posto. To u praksi znači da oni koji se sada odluče na kupnju teovinu obveznice, ako je zadrže do dospijeća, dobit će manje nego što su nominalno uložili u nju.

No i dalje se postavlja pitanje zašto neko kupuje takve obveznice kada bi zadržavanjem novca na računu barem izbjegao gubitak.

Postoji nekoliko razloga koji opravdavaju takve poteze. Jedan od njih je što mirovinski fondovi i neki drugi institucionalni investitori imaju zakonsku obvezu da dio portfelja drže u prvorazrednim državnim obveznicama.

Drugi razlog je što se u određenim okolnostima i na obveznicama s negativnim prinosom može zaraditi. Primjerice, ako dođe do rasta valute u kojoj su denominirane obveznice zarada može poništiti negativni prinos. Također, ako dođe do negativne inflacije (deflacije) to u konačnici može utjecati na ostvarivanje pozitivnog realnog prinosa.

U eri jeftinog novca dobro prolazi i Hrvatska. Premda njezine obveznice još uvijek ulagačima donose zaradu prinosi su na najnižim razinama u povijesti. Tako je ministar financija Zdravko Marić u lipnju uspio izdati desetgodišnju obveznicu s kamatnom stopom od 1,125 posto.

Tportal.hr

BIZNIS

100 zajmova – 100 novih prilika za našu zajednicu

Prošla godina za fond MS Loans bila je godina stvaranja novih prilika i osnaživanja domaće privrede. Kroz 100 odobrenih zajmova, pomogli su preduzetnicima i malim i srednjim preduzećima da svoje ideje pretvore u stvarnost — od samog procesa osnivanja do proširenja proizvodnje i ulaganja u moderniju opremu.

Svaki zajam znači više od same finansijske podrške — on je povjerenje, vjetar u leđa i znak da zajedno gradimo snažniju lokalnu ekonomiju. Iza svakog broja stoji priča o porodici koja je zadržala posao, o mladom preduzetniku koji je pokrenuo nešto svoje ili o malom biznisu koji ide ka tome da izraste u stabilnu firmu.

Iza svakog broja stoji stvarna priča — i stvarni ljudi čiji trud i upornost zaslužuju podršku.

Dvoje korisnika, iako iz potpuno različitih branši, slažu se u jednom: zajam im je omogućio da svoje planove pretvore u opipljiv rezultat.

“Nama ovaj zajam nije bio samo finansijska pomoć – bio je pokretač da hrabro krenemo naprijed, razvijemo svoje ideje i ostvarimo ono što smo dugo planirali.” – poručuju Dragan D., vlasnik poljoprivrednog gazdinstva, i Boško B., perspektivan mlad čovjek koji se bavi izdavaštvom.

Dragan dodaje:

“Uz podršku fonda nabavili smo nove poljoprivredne mašine i proširili gazdinstvo, te u budućnosti očekujemo rast proizvodnje i efikasnosti.”

Boško ističe:

“Mi smo sredstva iskoristili da kreiramo, unaprijedimo i pustimo u izdavaštvo udžbenike za djecu, prilagođene raznim uzrastima. Danas naši udžbenici pomažu mnogim mališanima da lakše uče i odrastaju.”

Cilj u Management Solutions-u ostaje isti: da budemo pouzdan partner onima koji stvaraju, razvijaju i unaprjeđuju našu zajednicu. Zato nastavljaju istim putem — jer kada ulažu u ljude i njihove ideje, ulažu u budućnost svih nas – zaključuju u Management Solutions-u.

BIZNIS

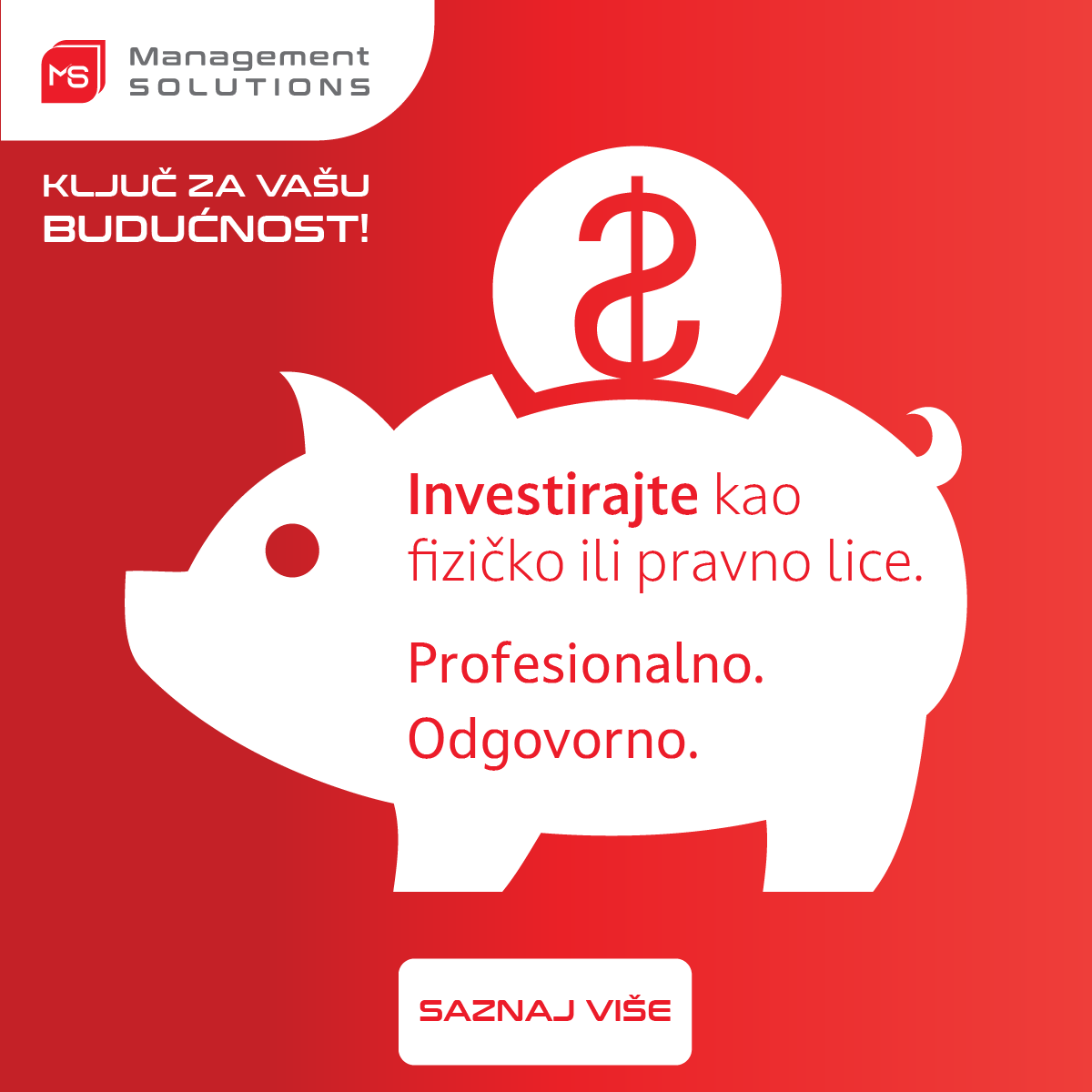

Prvi alternativni investicioni fond u BiH obilježio godinu dana uspješnog poslovanja

Otvoreni specijalizovani alternativni investicioni fond za ulaganje u potraživanja po datim zajmovima, poznat pod imenom MS Loans, kojim upravlja Društvo za upravljanje investicionim fondovima Management Solutions d.o.o. Banja Luka, ovih dana bilježi prvu godišnjicu uspješnog poslovanja.

Fond, prvi takve vrste u Bosni i Hercegovini, specijalizovan je za finansiranje mikro, malih i srednjih preduzeća, kao i preduzetnika.

Već u prvoj godini postojanja MS Loans je nadmašio tržišna očekivanja.

Imovina Fonda povećana je za impresivnih 270 odsto, a ostvareni prinos iznosi oko 12 odsto, čime je opravdano povjerenje koje su mu ukazali investitori.

Ono što izdvaja MS Loans na domaćem tržištu jeste činjenica da je okupio domaća fizička i pravna lica koja su prepoznala potencijal domaćeg preduzetništva i odlučila da svoj kapital ulože upravo u njegov razvoj.

Na taj način, investitori ostvaruju konkretne finansijske koristi, ali istovremeno daju značajan doprinos rastu realnog sektora u zemlji.

U vremenu kada tradicionalni oblici štednje nude sve skromnije prinose, ovaj Fond se nameće kao moderna alternativa svima koji žele da njihov novac radi za njih, i da pritom podrže razvoj domaće privrede.

Upravo sada je prilika da postanete profesionalni investitor – iskoristite mogućnost da budete među prvima koji putem ovog savremenog modela ulaganja kreiraju vlastitu investicionu budućnost.

Kako ističu iz Društva za upravljanje investicionim fondovima Management Solutions, cilj je da se nastavi sa odgovornim vođenjem Fonda i daljim jačanjem povjerenja investitora.

„Zahvaljujemo se svim ulagačima na ukazanom povjerenju i nastavljamo raditi na očuvanju stabilnosti i ispunjavanju svih ciljeva Fonda“, poručuju iz Management Solutions-a. PR

FINANSIJE

Ulaganja u fondove i postupanje u vrijeme pada tržišta

Ulaganje u investicione fondove postalo je popularan način štednje i ostvarivanja prinosa za mnoge ulagače. Međutim, kao i svako ulaganje, i ono nosi određeni nivo rizika, naročito kada su u pitanju fondovi koji ulažu u akcije svjetskih kompanija.

U posljednje vrijeme svjedočimo padu vrijednosti na svjetskim berzama, što se direktno odrazilo i na vrijednost udjela u fondovima koji ulažu u akcije. Investitori koji su svoj novac uložili u ove fondove mogu trenutno vidjeti negativne prinose, što često izaziva zabrinutost i razmišljanje o povlačenju sredstava. Ipak, važno je razumjeti da su ovakve situacije sastavni dio tržišnih ciklusa.

Za razliku od fondova koji ulažu u akcije, obveznički fondovi ili alternativni fondovi, poput onih koji se bave davanjem zajmova nisu značajno pogođeni trenutnim tržišnim kretanjima. Njihovi prinosi su stabilniji jer se zasnivaju na prihodima od kamata i otplata zajmova, što ih čini manje volatilnim u ovakvim situacijama.

Šta učiniti kada tržište pada?

U ovakvim trenucima, najvažnije je ostati pribran i ne donositi ishitrene odluke. Tržišta imaju prirodan tok – nakon pada uglavnom slijedi oporavak, a istorija je više puta pokazala da su strpljivi investitori na kraju često nagrađeni.

Jedan od načina za ublažavanje rizika jeste diverzifikacija – odnosno raspodjela sredstava na više vrsta fondova, uključujući akcijske, obvezničke, mješovite i alternativne fondove. Na taj način se smanjuje zavisnost od jednog tržišta ili sektora, a portfelj postaje otporniji na negativne oscilacije.

Zaključak

Pad tržišta, iako može djelovati zabrinjavajuće, prirodan je dio investicionog procesa. Ulaganje treba posmatrati kao dugoročan cilj, a ne kao sredstvo za brzu zaradu. Ključ uspjeha leži u diverzifikaciji i strpljenju – dvije najvažnije strategije koje pomažu investitorima da izdrže turbulentna vremena i ostvare pozitivne rezultate na duže staze.

-

NEKRETNINE5 meseci prije

NEKRETNINE5 meseci prijeTrebinje: Počela prodaja stanova u luksuznom stambeno-poslovnom objektu „Kompas“

-

NEKRETNINE10 meseci prije

NEKRETNINE10 meseci prijeInflacija već progutala povrat PDV-a na prvu nekretninu

-

NEKRETNINE1 godina prije

NEKRETNINE1 godina prijeJedinstvena prilika za jedinstven poslovni prostor na Zlatiboru!

-

KONKURSI1 godina prije

KONKURSI1 godina prijeDINECO zapošljava: 2 dizajnera enterijera

-

GRAĐEVINARSTVO1 godina prije

GRAĐEVINARSTVO1 godina prijeNakon 30 godina: Rješava se pitanje “Razvitka”

-

POLJOPRIVREDA1 godina prije

POLJOPRIVREDA1 godina prijeEvo kako zimi uzgojiti svježe povrće u stanu!

-

NEKRETNINE4 meseca prije

NEKRETNINE4 meseca prijeKvadrat za generaciju Z: Kako će mladi kupci promijeniti tržište u sledećih 10 godina?

-

NEKRETNINE11 meseci prije

NEKRETNINE11 meseci prijeUsvojen zakon kojim se omogućava povrat PDV-a na kupovinu prve nekretnine